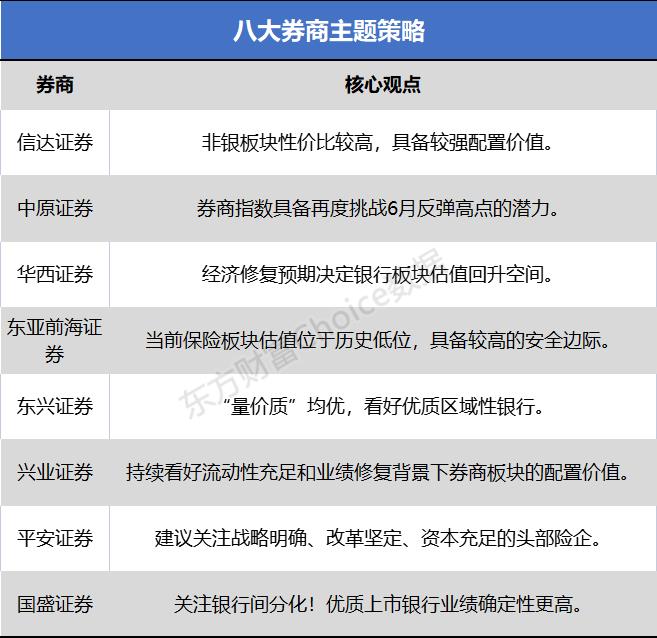

八大券商主题策略:大金融频频异动的背后!是“最后的倔强”还是“黎明的曙光

每日主题策略讨论,东方财富网汇总八大券商观点,揭示行业现状,观察市场走势,提前给你把脉a股。

我们认为,在当前时点,非银板块具有较高的性价比和较强的配置价值我们之前强调过,券商板块的最佳布局时机是在经济企稳预期逐渐形成,流动性尚未收紧的时候,政策是催化剂这三个要素目前都具备沿着这条主线,我们之前发表过两篇深度行业报告,一篇是财富管理,另一篇是公募基金的影子股

保险板块方面,1—7月,上市险企保费分化,PICC,新华,太保同比增长,中国人寿,中国平安仍相对承压我们认为,目前代理人数量的降幅可能有望进一步收窄,但负债端应关注未来保险产品结构调整带来的改善与此同时,在车险费改开始一年半后,PICC P&C保险的保费开始上涨PICC P&C保险5—7月月度保费增速分别为+8%,+9.5%和+10.4%,月度保费重回两位数增长头部公司有望通过控制综合成本率迎来业绩提升

中原证券:券商指数有再次挑战6月反弹高点的潜力。

8月份以来,各项权益指数仍处于震荡调整态势,行业权益自营业务难度进一步加大,综合指数继续强劲表现总体来看,行业自营业务仍将保持乐观虽然各项权益指数不断调整,但市场成交额仍维持在万亿元以上的水平预计8月份行业经纪业务景气度将较上月小幅回升在各类权益指数波动幅度收窄的背景下,两融余额表现出较强的韧性预计8月份两项金融业务对上市券商单月经营业绩的边际贡献将进一步收敛股权融资规模环比进一步上升,接最近几年内高位各类债券承销额较上月略有增加预计8月份行业投行业务总量将较上月继续上升基于当前市场各种因素的最新变化,预计2022年8月上市券商母公司整体经营业绩将上升至年内较高水平8月份以来,券商指数延续了月初的调整走势,快速下滑,逼近4月底的低位然后再次明显反弹,维持横向震荡整理板块平均市净率从月初的1.20倍以下上升至接近1.30倍,整体表现由弱转强中短期来看,经过充分调整,叠加行业整体运行已恢复正常,券商指数有再次挑战6月反弹高点的潜力积极关注券商板块中长期,关注上市券商中报具体情况,关注板块中低估值叠加二季度明显好转的中小盘股票

华西证券:经济复苏预期决定银行板块估值的回升空间。

综合来看,商业银行Q2的经营主要集中在以下几点:1)宽信贷投放规模增速进一步提升,而资产端重定价因素消退,负债端支持边际较上月放缓,净利润增速较上月有所下降,但总体增速仍平稳,2)不良贷款得到改善,拨备增加预计银行将增加不良贷款处置和减值准备,抗风险能力将增强,3)板块内部分化体现在政策驱动大银行扩张较快,但利差压力较大,业绩增速小幅回落,该行扩股表相对较弱,但业绩增速仍高于其他类型银行,带动ROA同比上升,城商行息差企稳,资产质量改善较多,对应利润增速回正且改善较为显著,农商行增速也环比上升,业绩和质量指标相对稳定

近期稳定经济政策的加速出台和落地,有助于改善市场预期目前板块估值处于历史底部,充分反映了市场对经济或行业信用风险的悲观预期在经济企稳预期和下半年企稳的推动下,板块估值中枢将向上修复个股继续推荐:招商,宁波,成都,杭州,平安,兴业,无锡,常熟银行等

前海证券:目前保险板块估值处于历史低位,安全边际较高。

证券板块方面,多家券商发布2022年中报,二季度证券行业整体业绩明显回升我们从经济和市场情绪反转预期,流动性,政策和估值四个角度来考察2014年牛市之前的情况,发现2014年和现在有很多相似之处:从经济向好的角度来看,2014年和现在各项经济指标表现都比较疲软,经济复苏预期成为主线,从市场风格来看:目前和2014年都处于小盘股短周期的末端,大盘股有望实现逆袭,从流动性方面:目前M2—M1剪刀差走势与2014年类似,M2—社会剪刀差扩大,LPR走低,流动性宽松预期增强,大量资金等待进场,从政策层面来看,目前要实施的注册制和房地产稳定政策与2014年融资融券政策和房地产边际放松政策类似,经济拐点有望逐步重构不同的是,国外加息的节奏和力度可能会对我国货币政策的实施产生一定的影响2014年的券商行情先于市场经济拐点的到来,现在有望成为券商配置的战略窗口因此,我们建议坚持两条投资路径:1)寻找长期逻辑清晰,理财业务突出的券商,2)寻找特色鲜明,行业内测受益最大的券商

保险板块方面,负债端:各家保险公司陆续披露2022年中报业绩,行业整体仍面临新业务压力和NBVmargin下滑的共同问题预计各保险公司优化代理人队伍结构,完成寿险转型尚需时日,寿险拐点尚未到来保险板块目前估值处于历史低位,安全边际较高资产端:LPR下调影响10年期国债收益率,短期可能对资产端构成威胁

东兴证券:量价质均优,看好优质区域性银行。

量价均优,看好优质区域性银行长期来看,优质区域的优质城商行和农商行各有优势,如深耕区域,下沉网点,本地股东,长期坚持中小客户和小微客户的战略定位伴随着客户基础的逐步巩固,基本面有望长期改善

短期来看,优质区域性银行的信贷业务无论是数量,价格还是质量都很优秀,下半年有望延续高利润增长态势数量:尽管受疫情干扰,上半年长三角地区经济复苏和信贷需求修复较快,区域内信贷需求较为旺盛预计下半年将延续复苏趋势区域内银行信贷投放压力较小,规模扩张的确定性较强利差:区域性银行主要服务于中小企业,与客户的议价能力更强,且抵押贷款占比相对较低,资产收益率下行压力相对较小,负债端存款利率定价改革红利逐步释放,利差有限收窄,质量:长三角区域银行资产质量指标不断提升考虑到长三角地区银行对住房的风险敞口较小,对小风的审慎控制,资产质量有望保持稳定我们认为,在政策稳增长,经济调结构的大背景下,优质区域性银行是盈利确定性最强的板块推荐杭州银行(新五年规划推动结构优化,资产质量优势明显)和江苏银行(长三角领先的城商行,区位优势和战略定位助力可持续高增长)

兴业证券:继续看好流动性充足,业绩修复背景下券商板块的配置价值。

继续看好流动性充足,业绩修复背景下券商板块的配置价值市场方面,降息推动流动性保持充裕7月末,行业交易结算资金余额接近2021年高位,为股市提供了充足的流动性,政策方面,资本市场发行机制和交易机制改革继续深化,行业运行政策环境持续改善全面注册制政策有望提振板块人气,估值方面,目前券商板块估值处于2012年以来自下而上8—10%左右的区间,而行业7月份的ROE区间为单月50—60%估值和利润存在明显的不匹配,滋生了行业估值修复的充足空间选股方面,重点关注有长期成长空间和短期景气支撑的股票

平安证券:建议关注战略清晰,改革坚定,资本充足的头部保险公司。

长期来看,车险修复趋势明确,建议关注细分行业财险行业的配置机会目前寿险转型仍处于磨砺阶段,7月新单呈现企稳趋势,目前行业估值处于历史底部,机构仓位较低,具备安全边际和配置价值建议关注战略清晰,改革坚定,资本充足的头部保险公司

郭盛证券:关注银行间分化!优质上市银行业绩确定性更高。

展望下半年,我们需要更加关注银行间的分化,其中经济发达地区的优质中小银行业绩确定性更高:在获取优质资产能力更强(规模扩张和增速更快)的同时,按揭贷款在贷款结构中占比相对较小,中长期贷款占息差压力相对较小,加上过去几年资产质量相对扎实,业绩确定性更强此外,目前的股份公司受房地产等宏观环境拖累较大,但如果未来行业能够企稳,其业绩将具备底部改善的潜力和弹性

声明:以上内容为本网站转自其它媒体,相关信息仅为传递更多企业信息之目的,不代表本网观点,亦不代表本网站赞同其观点或证实其内容的真实性。投资有风险,需谨慎。