芒果TV,奋力挣脱二线

如果以用户规模计算,国内长视频平台现在呈现“两超两强”格局:2023年Q1,爱奇艺、腾讯视频、芒果TV、优酷视频的MAU分别为5.97、4.07、2.89、1.74亿人。

如果按盈利计算,已有三家:爱奇艺、芒果TV和腾讯视频,即便是优酷也走在减亏的道路上。

2022年虽然是长视频行业改弦更张的一年,但很多伏笔却早已埋下。

以爱奇艺为例,2019年Q3-2020年Q3以及2021年Q4-2022年Q4两个阶段,爱奇艺收入均维持在73-76亿元区间,但成本分别下降了18亿和11亿,以此实现了净利润跃升。

而上述两阶段是爱奇艺的利润释放期,整体收入规模变化虽然不大,但其中隐藏着会员收入上升被广告收入下滑冲抵的情况。

正式这种从体量优先转为盈利优先的运营思维,才使平台侧的改革带动着泛行业的正向变化。

但略显唏嘘的是,爱奇艺的盈利之路在此之前芒果TV早就趟过一遍了,但后者今天也只屈居于第二梯队,这是因为什么?

01 长视频近况:降本为先

如果剖析过去几年长视频的运营逻辑,有一个清晰的变化就是量价齐降:

量:平台更加注重内容ROI,聚焦头部内容,减少ROI较低的中腰部内容数量购买。

价:限薪令叠加平台竞争趋缓,上游内容采购成本下降;内容获取方式由采购模式,不断转为更低成本的自制模式。

从“量”的角度看,2021年以来,长视频平台纷纷进行“降本增效”,2020H1-2022H1剧集备案数逐年下降,电视剧、网剧分别由362、108部下降至202、73部。今年随着市场回暖,剧集供给有所回升。

从“价”的角度看,限薪令推动内容成本下降。

2018年三大视频网站与六大制片公司发布联合申明,共同抵制“天价”片酬现象,同年广电总局发布“限薪令”,2020年、2022年广电总局再次颁布新版限薪令,坚持对艺人综艺、电视剧片酬进行限制。

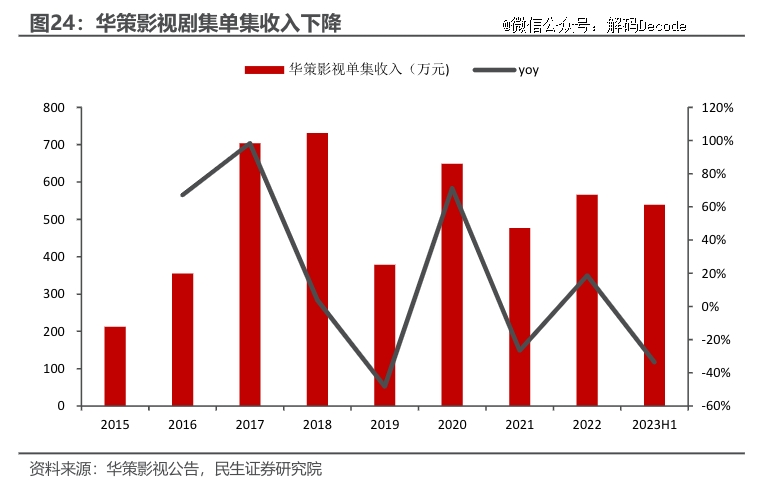

在监管部门与企业的共同推动下,艺人片酬得以下降,内容成本明显下降。以华策为例,2018年之后,单集收入呈下滑态势。

与此同时,自制趋势下的内容成本也在持续下降。

其中较为明显的一个特征是,整体供给端出清的背景下,剧集内部结构也在改变,分账剧和定制剧占比持续提升,版权剧占比下降。

2016-2021年,分账剧、定制剧分别由20、50部上升至70、105部,版权剧由71部下降至22部。

2019年以来,长视频竞争趋缓叠加盈利诉求提升,平台开始相继涨价。爱奇艺于2020年底首先开启涨价,此后腾讯视频、芒果TV 陆续跟进,并于2022年先后提价。当前各平台会员价格趋于一致,月卡价格均已达到30元水平。

目前国内视频平台已经形成提价趋势,月卡价格已达到30元水平,但是对比奈飞仍有较大差距。2022年奈飞香港地区会员付费水平来看,基本、标准、高级会员费用分别为 54、67、80元/月,对标基本会员水平尚有较高空间。

目前提价并未影响平台会员数量,其原因可能在于当前国内长视频平台价格较低,用户对于价格不敏感,此外用户已对平台产生一定的粘性。

但是长期来看,提价的核心仍然在于精品内容的稳定输出能力。

参考奈飞,在精品内容构建的护城河下,多次提价覆盖高昂内容成本,同时会员规模长期向上,形成优质内容生产、用户付费意愿提升的正向循环。

近年来国内长视频平台不断发力自制精品内容,并涌现出《延禧攻略》、《隐秘的角落》等优质剧集,国内长视频精品内容输出能力不断增强。

长视频平台过去面临盈利难题的原因在于流量快速增长期,平台之间陷入“烧钱”抢版权的恶性竞争。流量见顶之后,长视频竞争趋缓,平台盈利好转。展望未来,平台之间竞争的关键在于内容自制。

一方面,存量市场用户忠于内容而非渠道,优质内容是吸引用户的关键。另一方面,长视频盈利能力持续提升,需要继续降低内容成本,以及进行会员提价,自制内容具有相对更低的成本,也能支撑平台进行提价。

02 芒果平台会员空间有多大?

芒果TV显然没有偏安一隅的打算,想要挣脱二线但距离爱奇艺仍有不小的差距。

2022年芒果TV、爱奇艺会员收入分别为39、177亿元,会员收入仅为爱奇艺的1/4。

拆分来看,会员数及ARPPU均有较大差距。

首先,会员数仅为爱奇艺、腾讯视频的一半。

芒果TV会员数由2018年的1075万增长至2022年的5916万,但相比于腾讯、爱奇艺1亿左右的会员数,尚有较高空间。

进一步拆分会员数的增长驱动:会员数=MAU x 付费率。

MAU芒果为竞对的一半,2022年芒果TV、腾讯视频、爱奇艺 MAU分别为 2.41、4.34、5.03亿人。付费率居中,2022年芒果TV、腾讯视频、爱奇艺付费率分别为25%、27%、20%。

展望未来,会员数的增长主要通过促进MAU的提升以及MAU 付费转化所驱动。

其次,ARPPU仅为爱奇艺的一半。

长视频平台的发展历程可以总结为追求用户增长,到注重存量用户变现两个阶段。于2010年成立的爱奇艺当前已然处于第二阶段,MAU及会员均已达5亿、1亿的稳态,当前更为注重会员ARPPU的提升。

而芒果TV成立较晚,当前仍然处于通过促销拉动用户增长的阶段。2022年芒果平均月ARPPU仅为6元左右,而爱奇艺为14.3元。

总结来看,当前由于发展阶段的原因,芒果TV的目标仍然是追求用户增长,用户增长见顶后,将转为ARPPU的提升。

而对于用户增长,芒果TV却表现的比较克制,手段集中在三种:买量、促销和提供福利。

买量主要为广告投放,通过去热门平台买量,扩充用户接触面积。芒果TV的买量支出控制较好,*值维持在单季度5亿元左右,销售费用率、销售费用/MAU呈波动下降态势。

促销则包括:新用户优惠、长周期会员促销以及联合会员促销。

今年8月1日,芒果TV与淘宝天猫88VIP达成合作,淘宝天猫88VIP页面增加芒果TV会员年卡选项。双方合作后,88VIP用户可在权益页面选择兑换芒果TV会员,即可在有效期内享受芒果会员身份及相关权益。

此次合作基于双方需求考量,芒果需要用户增长,88VIP是阿里核心用户,消费能力强。而阿里近年来发力内容电商,需要更多的内容资源,此次合作有望为芒果TV带来会员增量。

梳理88VIP联合会员产品发现,其加入88VIP之后与淘宝MAU 重合率均有提升,一定程度上是88VIP导流所致。

以优酷为例,2018年8月纳入88VIP体系至今,优酷与淘宝的MAU重合率由50%上升至92%,2019财年-2022财年优酷日均付费用户增速分别达88%、50%、35%、15%。

民生证券通过测算得出,88VIP有望给芒果TV带来1872万的增量用户。

不过,88VIP对芒果TV的ARPPU影响有限。

由于88VIP涉及结算定价,88VIP带来的会员数对于平台ARPU有所稀释。但是处于用户增长期的平台,其会员增速往往远高于ARPPU下降幅度。参考网易云音乐,其于2020年8月加入88VIP,2021-2022年会员数增速分别为86%、81%,ARPPU下降-10%、-20%。

03 精品内容的稳定输出能力

平台增长的*阶段是用户数的增长,第二阶段是ARPPU的提升。由*阶段切往第二阶段的关键一跃在于足够的内容留住用户,从而得以提价。

前文已经分析,长视频平台提价已经成为趋势,但是芒果的ARPPU却在持续下降。背后反映的是芒果综艺内容达到天花板,而剧集内容仍未实现明显突破。

2018年以来,芒果TV在持续投入内容版权,2020年后持续加大剧集投入,若剧集逻辑得以兑现,有望带动会员收入实现量价齐升。

在优质内容为竞争核心的视角下,进一步对比四大长视频平台内容情况可发现,当前芒果综艺具有优势,剧集仍有差距。

原因系芒果在综艺领域积累多年,工业化制作机制已然形成。

传统节目制作中,每档节目幕后团队由制作方根据项目组织而成,项目结束后即散。而工作室制度下,各类人才被吸纳至各工作室,以独立公司化运营。

工作室负责人多为节目制作人,大家协同合作共同制作各类项目。其优势在于:

1)灵活的薪酬及晋升机制,激励团队发挥创造力;

2)有利于团队树立品牌标杆,推出后续综艺即衍生产品的系列化;

3)独立工作室可在艺人及商务资源建立长期合作意向。

2016年广东卫视率先试点该制度,2018年湖南卫视开始大力推行,先后审批通过的12个工作室,拥有卫视26个节目团队中51%的导演,主创完成卫视近80%的自制节目量,赢得超过90%的频道营收。

而剧集方面,公司布局较晚,2020年才开始加大投入。

数量来看,2023H1芒果TV剧集上线数量为19部,爱奇艺、腾讯视频、优酷剧集上线数量分别为63、41、40部;质量来看,2023H1观看度TOP10剧集中,芒果TV只有一部《归路》上榜。

虽然芒果TV也能从综艺的工业体系中汲取经验,但剧集体系的搭建非一朝一夕之功。

原因在于剧集较综艺制作更为复杂,且剧集工业化体系尚未完善,国内的机制仍然以项目制为主。

相对而言,综艺产品较剧集生产流程更为简单,而且需要持续不断的运营,尤其是综N代模式下,明星、品牌资源持续积累,不断增厚壁垒。而剧集生产流程更为复杂,产业链分工更细化,所需成本也更高。

此外同综艺不一样的是,剧集当前仍然以单个项目制为主,未形成工业化、系列化产出。当前平台虽然不断搭建剧集体系,但是成功率仍然不太稳定,剧集的自制仍然是一个长期的过程。

而对芒果TV而言,在平台侧普遍发力内容升级的当下,与着手搭建不同内容工业体系同样重要的,是完全适应行业内容思维从To B到To C的转变,只有这样才能迈过行业变革门槛,有望挣脱二线。

声明:以上内容为本网站转自其它媒体,相关信息仅为传递更多企业信息之目的,不代表本网观点,亦不代表本网站赞同其观点或证实其内容的真实性。投资有风险,需谨慎。